【イベントレポート】ベンチャー企業の未来とM&Aの正体 ~大企業・中小企業×ベンチャー企業の「M&A」最前線~

2021.10.14

令和時代に入り、事業会社とベンチャー企業の双方で「M&A」に対する価値観が一変しました。事業会社は自社単独でのイノベーションが難しくなっており、新型コロナウイルス感染症(COVID-19)を契機にDX化をはじめとした新たな技術への対応と人材の確保が急務となっております。そのため、時流を敏感に捉えたサービスを提供し、新たな販売網をもつベンチャー企業と一緒になることにより、スピーディーな形で異業種に参入し、多角化経営に踏み出す動きが活発化しています。一方、ベンチャー企業にとっては事業会社と組むことで、資金不足や経営基盤の弱さを補えるというメリットが生じます。このため早い時期にM&Aを決断してより大きな事業に進出したり、事業会社の豊富な経営資源を活用するケースが増えています。

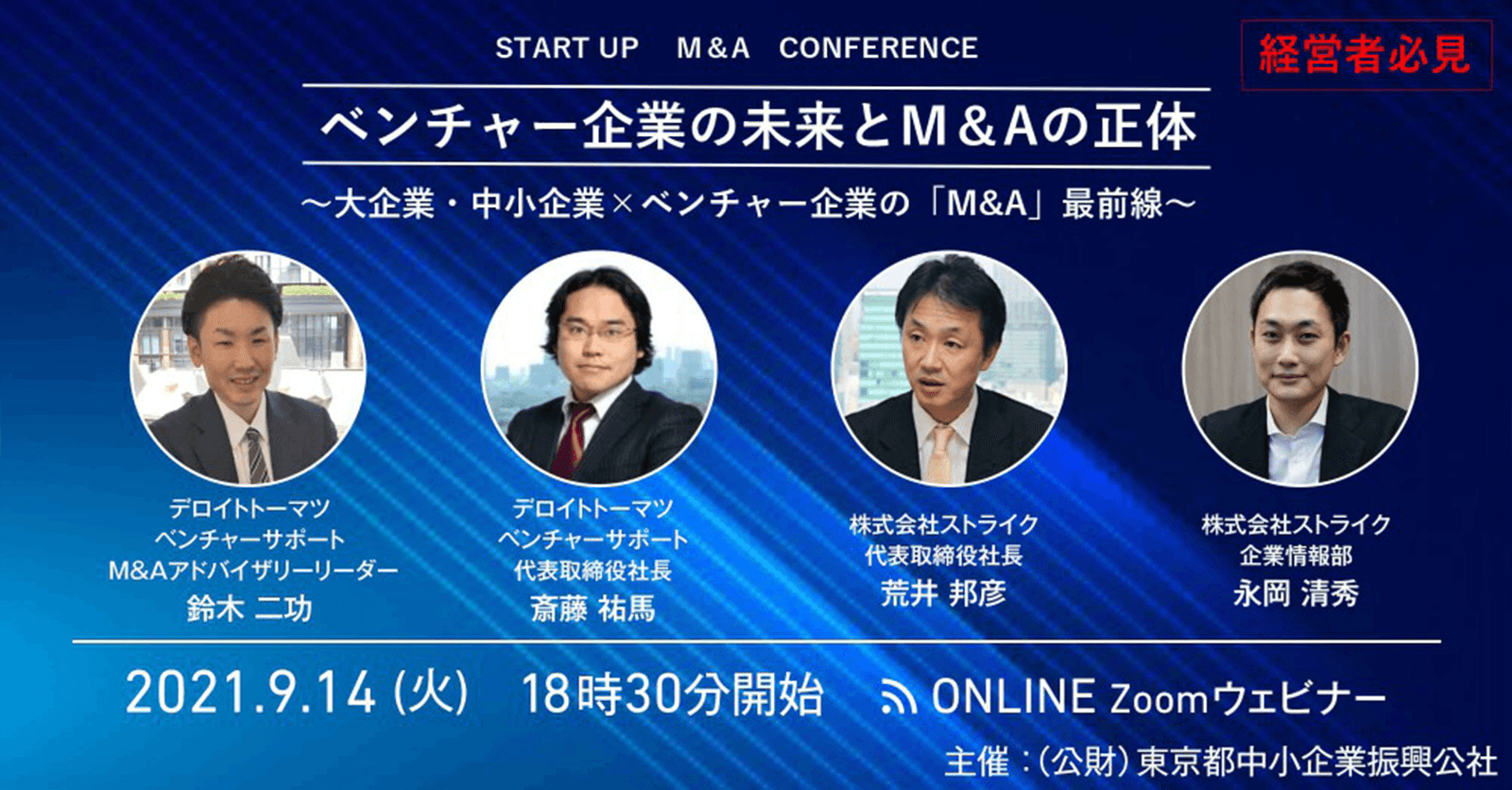

これまでの環境の変化や今後のM&A市場の動向、また、M&Aを成功させる秘訣などを以下の4名の方に対談いただきました。

大企業はカルチャーを含めたスタートアップ化を

デロイトトーマツベンチャーサポート株式会社 代表取締役社長 / 斎藤 祐馬 氏

-

まず、斎藤さんがベンチャーサポートを立ち上げられた時の環境の変化や今後の動向など、お伺いしてもよろしいでしょうか。

- 斎藤

-

私がベンチャーの支援を始めさせていただいたのは2006年頃です。当時は上場の件数も多く、活況でした。しかし、リーマンショック後はその影響もあり、一気にベンチャーへの投資が減少しました。また、当時の起業家は様々なバックグランドを持つ方々がいらっしゃいましたが、大企業出身のいわゆる”トップ・オブ・トップ”の起業家はあまりいらっしゃいませんでした。しかし、2010年以降から現在にかけて大企業出身の起業家の方が増えてきたようで、ここ5〜6年、弊社で行っているピッチイベントの登壇者も大企業出身の方が増加しています。

課題を挙げるとするならば、まだまだマーケットが国内に限定されていることだと思います。また、楽天、サイバーエージェントなど独立系で1兆円規模の企業が国内で百数十社ほど輩出されていますが、米国と比較するとまだまだ数が限られていることも課題です。

マーケットのグローバル化や、時価総額1兆円を超えるユニコーン企業をより積極的に輩出できるインフラ、環境を今後5〜10年で構築することが重要だと考えています。

-

近年のM&A市場の動向についてはどうお考えでしょうか。

- 斎藤

-

ベンチャー企業のM&A件数が増えることで、バイサイドとなる大企業側も大きく変化を求められるようになると思います。特に、カルチャーを含めたスタートアップ化が重要になってくるのでは、と考えています。

今後の方向性としては、大企業内で社内ベンチャーが発足する、ジョイントベンチャーで複数社が協力してベンチャー企業を発足する、そして、スタートアップ企業をM&Aするという方向性が考えられます。

-

M&AやIPOなどで評価が高いベンチャー企業や起業家の特徴などあれば教えていただけますか。

- 斎藤

-

通常、評価をするときは「マインド面」と「ビジネス面」を見ます。

マインド面で重要なことは、まず「周囲の人を着火させられるか」ということです。シンプルに、周囲の人に自社のビジネス、事業について数分話をしただけで「応援しよう」と思わせられる力、魅力があるのかどうかを見ます。

そして、継続できること。2〜3年の間は口先だけでも事業を続けられますが、10年となると非常に難しい。日々ストーリーでファンを形成し、時代が追いつくまで継続できるのかどうか、ということも重視しています。

また、この2点をフックとして、周囲に気持ちよく協力をしてもらえる「巻き込み力」を持っているかということも重要ではないでしょうか。

-

ベンチャーM&A市場をより成長させるためにはどういったことが必要だと思われますか。

- 斎藤

-

「リスクマネー」が一つポイントになるのではないでしょうか。

大企業とベンチャー企業の違いの一つは、リスクマネーの集めやすさにあると思います。大企業よりも上場して間もないメガベンチャーの方が積極的に買収を進めている事例もあり、上場で集めたリスクマネーを次の投資に回しやすいのだと思います。往々にして大企業はM&Aや投資に対してシナジーの高さのみを重視してしまいがちですが、キャピタルゲインも含めて投資する仕組みやマインドができればM&A市場はもっと加速するのではと考えています。

EXIT市場を成長させることが、ベンチャーM&A市場を成長させる

株式会社ストライク 代表取締役社長 / 荒井 邦彦 氏

-

荒井さんはこれまで1,000件以上M&Aの案件に携わってこられたと思いますが、M&Aという選択肢は平成、令和でどのように変化したのかお伺いしてもよろしいでしょうか。

- 荒井

-

大きく変化したのはここ2〜3年のことだと思います。

弊社が創業当時手がけていたM&Aは「事業承継」が主でした。中心顧客の大半は後継者問題を抱えているような60〜70代の方がほとんどで、そうした会社は良くも悪くも事業が安定していることが多いのです。そのため、案件として取り扱うことが多かったのですが、我々がサポートを開始した24年前ではベンチャー企業のM&Aに注目している人はおそらくいなかったと思います。

それがやっとここ数年でEXITした若手起業家の事例をよく目にするようになった、という感じです。

-

M&A以外の選択肢としてまずは、「事業提携」や「資本業務提携」などを選択したいという考えもあると思います。大企業がM&Aの失敗を恐れているのをどう解消したらよいか?M&Aを選んだ方がいい理由などありますでしょうか。

- 荒井

-

面白いデータがあるのですが、一つは、GAFAMと日本の大企業では買収している会社の数に圧倒的な開きがある点です。GAFAMの平均は10年間で165社。最も少ないフェイスブックでも101社を買っています。もう一つは、自社開発とM&AではM&Aの方が成功率が高いという点です。

また、アップルがiOSを開発するときにどれだけのベンチャーを買収したかという記事があるのですが、2008年から2013年の間に21社を買収していて、この中には有名なSiriも含まれています。地図は大失敗しましたが、これも買収した会社のサービスだったようです。要は失敗をいとわずひたすら成功を追い求めるということなんでしょうね。

また、アップルがiOSを開発する 動きの速いIT業界でM&Aから距離を置いたり、失敗を恐れていたら競争から置いてけぼりにされるということなんだろうと思います。

-

M&Aの取引を成功させるためにはどういったことが大切でしょうか。

商談を進める中でバイサイドとセルサイドの意見や感覚がずれてくることが一つ障壁としてあると思うのですが、こういったことをどう解決すればいいのでしょうか。

- 荒井

-

経産省のレポートの中であったのですが、双方の乖離が生まれる要因の一つとして「情報の非対称性」があげられていました。その対策として「すり合わせ」は非常に重要ですね。

しかし、それでもこの差が埋まらないこともあるため、スキームで調整をすることも一つ方法として考えられます。

また、現場で見ているとバリュエーションはセルサイドの事情だけでは決まらない、という感覚があります。実際取引をしていると、「競合他社に買収させたくない」など、今買わなければならない事情を抱えていることがほとんどです。そういった事情がバリュエーションに大きく影響します。そのため、実勢価格は理論通りに展開しないことも多々あり、そこがM&A取引の難しさだと思います。

-

今後、ベンチャーM&A市場をより成長させるためにはどういったことが必要でしょうか。

- 荒井

-

今は資本金1円から起業できますし、資金調達環境も充実していて、起業しやすい環境がしっかり整備され始めています。また、M&Aを積極的に行っている会社の方がそうでない会社に比べると、成長のスピードが圧倒的に異なります。

一方で、このようなプラスの要因があるものの米国と比較するとまだ市場が追いついていないのは、日本市場においてEXITのマーケットが発達していないからだと考えています。日米間の差を埋めるためには、エントランスの市場よりもEXITのマーケットを、我々のようなプレイヤーがしっかり広げることが重要です。それがミッションだと考えています。ベンチャーのEXITのマーケットを広げていくことができれば、起業もよりしやすくなりますし、ベンチャー投資(M&A)のマーケットも成長していくと考えます。

ベンチャーM&Aは「成約」ではなく「成功」を目指す

デロイトトーマツベンチャーサポート株式会社 スタートアップ事業部

M&Aアドバイザリーリーダー / 鈴木 二功 氏

-

M&A市場の動向を伺いたいのですが、まず、ベンチャー企業がM&Aを選択する理由を教えていただけますでしょうか。

- 鈴木

-

主な理由としては、創業者利潤の獲得と必要な資源をもつ企業から経営資源の提供を受けることで自社の弱点を補完し、単独では成し得ない急速な事業成長の実現を目指すことにあります。もう1つ重要なことは、M&Aにより得られる中長期的な意味での「選択肢の増加」だと思います。

具体的には、豊富な経営資源を後ろ盾として得ることができれば、足元の数字だけではなく、中長期的な事業戦略に集中できることになりますし、マインド面でも「ユーザー満足度を上げるためにはどうあるべきか」「この市場を取りに行く戦略として何が必要か」といった、より中長期的な思考に時間を割くことが可能となるため、経営者としての視座が上がります。

-

ベンチャーM&A市場が成長することの効果を教えていただけますでしょうか。

- 鈴木

-

今後日本のベンチャーM&A市場が成長し活発なM&Aが起これば、それに伴ってリスクマネーに対するマインドも変化していくと予測できますので、バーンレートが高く、営業利益率が低い業界においてもベンチャーM&Aが事業成長の手段として選択肢となる機会が増加すると期待できます。

-

M&A以外の選択肢としてまずは、「事業提携」や「資本業務提携」などを選択したいという考えもあると思います。大企業がM&Aの失敗を恐れているのをどう解消したらよいか?M&Aを選んだ方がいい理由などありますでしょうか。

- 鈴木

-

業務提携、資本提携だと取り掛かりやすいですが、意思決定に関わる人数が増えたり、承認のプロセスが増えたりすることでプロジェクトがなかなか前に進まないことが多々あります。そのように商談が長期化してしまうと、途中で担当者が変わってしまって業務引き継ぎでさらに時間がかかったりします。また、現代の社会情勢を踏まえると会社自体の変化も早いため、結局そのプロジェクトが頓挫して機会損失につながる恐れもあります。

一方、ベンチャーM&Aの場合は多くの場合、創業者や経営者主導のトップダウンで進められ、かなりのスピード感を持って実現できます。加えて、経営トップが自ら積極的に関わることで検討の精度も劇的に向上します。例えばそれぞれの会社が持つビジョンや経営方針などに関するすり合わせについては精度が向上するため、M&A後に双方がしっかりコミットできる環境づくりの成功率を大幅に引き上げてくれます。

以上のような事から、「スピード」と「精度」という視点でM&Aの方が結果として成功につながりやすいと言うことができるかと思います。

-

M&A取引の商談を進める中でバイサイドとセルサイドの意見や感覚がずれてくることが一つ障壁としてあると思うのですが、こういったことをどう解決すればいいのでしょうか。

- 鈴木

-

双方の間でバリュエーションの差はやはり生まれますね。

ベンチャー企業の考えるバリュエーションが10億円だとしても、バイサイドはそれほど高く評価できません。目線感の相違は必ずでてきます。双方の落とし所をしっかり見つけていく必要があり、その時に重要になるのが、(1)人材・技術・データ・ユーザー・提携先といった無形資産の価値を適切に把握すること、(2)事業計画の蓋然性を高めること(過去実績・将来計画、想定シナジーを揃え判断材料を提供する)、(3)自社の状況と外部環境を見極め、適切なタイミングを逃さないことです。弊社でもヒアリングを重視しており、バイサイド、セルサイド双方にM&Aの目的・目標や予算など伺います。

バイサイドの企業からまず「こういった領域の企業を買いたい」とお話をいただくので、時間をかけてしっかりとお話を伺い、要望や予算などの目線感を明確にします。同様に、セルサイドにも要件・要望を伺いそちらの目線感も明確にした上で、双方の目線感が合いそうだなと確信してからお引き合わせをするようにしています。このように事前にヒアリング、つまり徹底した「下準備」を行うことで、商談の初期段階の時点で既に双方の目線感は合致しているという状況を作り出すのが重要だと思います。それと、価値と価格の違いもあると思うのですが、価値はDCFや倍率、資産などから算出可能なのに対し、価格となると、バイサイド、セルサイド双方の主観的な合意で為される場合が多いので、論理的に説明することが難しいことが多いです。

双方の主観が介在する「適正な価格」というのはなかなか落とし所が難しいため、ここでも初期段階のヒアリングが非常に重要になってきます。

-

M&Aが成立した後に成功を生み出す秘訣など、ポイントがありましたら教えてください。

- 鈴木

-

M&Aは契約が成立したら終わりではありません。成約ではなく「成功」が重要ですね。

特に、ベンチャーM&Aの場合はバイサイド側の環境改善も重要になってくるため、弊社ではその部分も提言させていただいています。

ベンチャーM&A後の起業家の方からコミュニケーション量の不足で連携がうまくいかない、というようなお話をよく伺います。無駄な会議が増えたりですとか、伝えきれないということもあったりするそうで…。弊社ではそうしたミスマッチを極力防止するため、しっかりバイサイドに対して事前にどういったグループコミュニケーションを行いたいか、1、2年後にはどういった体制を築けるかというところまでヒアリングさせていただきます。特に、成長戦略としてのM&Aを狙っている場合は、交渉の段階からM&A実施後の統合プロセスを視野に入れて予算の範囲や意思決定の範囲などについて合意が取れるように調整させていただいたりしております。

セルサイド・バイサイド間の「すり合わせ」をしっかり行う

株式会社ストライク 企業情報部 / 永岡 清秀 氏

-

近年のM&A市場の動向についてお伺いしてもよろしいでしょうか。

- 永岡

-

2019年と2020年で件数自体の変化はあまりないのですが、大きく質が変化したように思います。特徴としては「国内回帰」と言えるでしょう。

2019年と比較すると2020年では国内間での案件が増え、逆に海外との取引(クロスオーバー)の案件が激減しました。やはり新型コロナウイルス感染症(COVID-19)の影響が大きいようです。の要望も少し変化しており、最近多い内容は「DX化・IT化」や「組織改革」を目的としたものです。

COVID-19の影響でECへの切り替えなどIT化やDX化が進む中、ライバル企業との差が開いてしまっている、という企業が増えました。その打開策として優秀なエンジニアを抱える企業や技術を持った企業を買いたいというご相談につながっているようです。

優秀な人材や技術を持つ若い企業をM&Aするということは、人材として20〜30代の方が増えるということでもあり、企業文化や組織改革も一緒にしたい、という思惑もあるようです。これらの点から今後はより若いベンチャー企業を買収するという事案が増えるのではと予測しています。

-

M&Aの取引を成功させるためにはどういったことが大切でしょうか。

商談を進める中でバイサイドとセルサイドの意見や感覚がずれてくることが一つ障壁としてあると思うのですが、こういったことをどう解決すればいいのでしょうか。

- 永岡

-

バイサイド、セルサイド間の乖離を防ぐために、弊社ではまずセルサイドに対してしっかりヒアリングを行います。

セルサイドの企業が例えば「10億円で売りたい」と考えているのであれば、「何故10億円なのか」というところを深掘りし、バイサイドに10億円の根拠をしっかりロジカルに説明できるようすり合わせを行うことが重要だと考えています。

-

M&Aが成立した後に成功を生み出す秘訣など、ポイントがありましたら教えてください。

- 永岡

-

弊社ではクロージング後も携わるということはあまりないのですが、クロージング前にPMIの準備をさせていただいております。

M&Aの話し合いの段階から投資担当の方だけではなく、事業担当の方にも参加いただき、事業内容や双方の空気感や人となりまで含めて「すり合わせ」の場をセッティングさせていただいています。

-

- 斎藤 祐馬 氏

- デロイトトーマツベンチャーサポート株式会社代表取締役社長

デロイト トーマツ ベンチャーサポート株式会社をデロイトトーマツグループ内で社内ベンチャーとして立ち上げ、世界7ヶ国150名体制へと拡大。ベンチャーと大企業を繋ぐ早朝ピッチイベントMorningPitch発起人。3,000社以上のベンチャー支援、500社の大企業の新規事業立ち上げサポート、官公庁自治体のベンチャー政策の立案・実行などを手掛ける。2017年 日経 ビジネス次代を創る100人に選出。

-

- 荒井 邦彦 氏

- 株式会社ストライク代表取締役社長

太田昭和監査法人(現EY新日本有限責任監査法人)へ入社し、法定監査、株式公開のコンサルティング、M&Aなどを経験。1997年7月株式会社ストライクを設立、代表取締役社長となり、2016年6月に同社株式を東証マザーズに上場。17年6月に東証一部へ市場変更した。以来、1,000社以上のM&Aにかかわる。

-

- 鈴木 二功 氏

- デロイトトーマツベンチャーサポート株式会社スタートアップ事業部 M&Aアドバイザリーリーダー

慶應義塾大学法学部卒。Executive MBA(修士経営学)。

専門はスタートアップ・ベンチャーM&A。2011年の東日本大震災により被災した企業の経営再建・新規事業開発を担い、復興・再生に尽力。その後、金融機関に従事した後、2018年デロイトトーマツベンチャーサポートに入社。業界やフェーズを限らず年間300人超の起業家(経営者)の支援。その過程で、ビジネスモデルの構築や業務提携、資本政策のアドバイス等も実施。 -

- 永岡 清秀 氏

- 株式会社ストライク企業情報部

京都大学大学院医学研究科修了。弁理士。

株式会社ジャフコ(現ジャフコグループ株式会社)へ入社し、日米のベンチャー企業への投資を経験。2015年9月ストライクに入社し、主にスタートアップ・ベンチャー企業のM&Aを担当。